借泡泡玛特东风,叶国富又收获一个IPO

作者丨梅岚

出品丨牛刀商业评论

外界一提到“慢公司”多半不是表扬的话,“慢”意味着公司有一定用户基础,但商业模式匮乏,收益未能达到外界预期。事实上,“慢”是一种经营策略,慢工出细活儿。

(图源:TOP TOY招股书)

当名创优品旗下潮玩品牌TOP TOY正式向港交所递交招股书,计划募资3亿美元冲击港股主板时,潮玩行业再度见证“后来者”的强劲野心。

成立仅5年,它便以24亿元GMV跻身行业前三,用67.7%的复合营收增速刷新赛道纪录,更凭293家门店的规模远超52TOYS,直追行业龙头泡泡玛特。

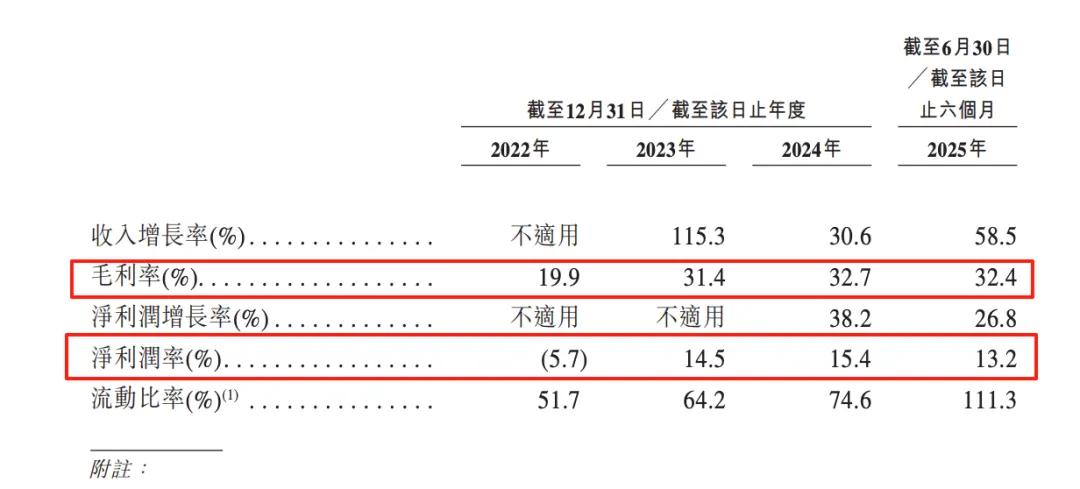

然而,这份亮眼成绩单的背后,却暗藏一组充满矛盾的关键数据:2025年上半年,其45.5%的营收依赖母公司名创优品渠道,52.8%的收入来自外采IP,而毛利率仅为32%,不足泡泡玛特的一半。

TOP TOY的崛起,堪称潮玩行业“零售效率优先”的典型样本,但也暴露了“渠道红利易获取,IP 壁垒难构筑”的行业共性难题。

它的IPO之路,不仅是对自身商业模式的终极检验,更折射出潮玩行业“规模扩张与价值沉淀”的深层博弈。名创优品体系下的增长密码

TOP TOY的快速崛起,本质上是借势名创优品“渠道 + 供应链”的双重东风,将潮玩从“小众收藏品类”转化为“大众快消商品”,走出了一条差异化的“规模优先”发展路径。

在渠道端,它完美复刻了名创优品的“万店基因”。

依托母公司覆盖全国的县域经销商网络,TOP TOY仅用5年便开出293家门店,其中250家为加盟店。

这种“轻资产扩张”模式,使其得以快速渗透三四线城市,而同期52TOYS门店数量仅为5家,泡泡玛特更是用了15年才达到571家门店规模。

更关键的是,名创优品自身成为TOP TOY的最大客户,2022 - 2024年期间,为其贡献了36.8% - 53.5%的营收,相当于为TOP TOY提供了“保底销售渠道”,大幅降低了品牌初期的市场拓展风险。

供应链端的协同效应则进一步放大了这一优势。借助名创优品与迪士尼、三丽鸥的长期合作关系,TOP TOY得以快速获取顶级IP授权,其推出的三丽鸥搪胶毛绒单品销售额更是突破1.68亿元。

这种“借船出海”的模式,不仅省去了IP谈判的时间成本,更通过规模化采购将生产成本压低 —— 招股书数据显示,其外采IP产品的采购成本较行业平均水平低12% - 15%,这也是它能在低价策略下实现盈利的核心原因。

但这种“依附式增长”也暗藏隐忧。过度依赖名创优品渠道,导致TOP TOY的客群与母公司高度重叠,难以触达真正的核心潮玩玩家;而加盟店占比超85%的模式,虽加速了规模扩张,却也面临严峻的品控风险。

有消费者反馈,不同城市的TOP TOY加盟店中,同款手办的包装质量、售后政策存在明显差异。

在潮玩这种需要“情感共鸣”支撑的行业,这种“重规模、轻管控”的问题,很可能成为制约其长期发展的关键隐患。“授权红利”到“价值陷阱”的两难抉择

如果说渠道是TOP TOY的“增长引擎”,那么IP就是它最显眼的“短板”。

招股书显示,2025年上半年,其52.8%的收入来自外采IP,三丽鸥、迪士尼等前五大IP更是贡献了40%的收入,而自有IP收入占比不足10%。

这种 “重度依赖外采IP”的现状,直接拉大了它与泡泡玛特的差距。

授权IP的“双刃剑”效应正逐渐显现。

一方面,成熟 IP 能快速吸引粉丝,降低市场教育成本。TOP TOY的三丽鸥国风系列、迪士尼限定款上市即售罄,短期内有效带动了销量增长。

另一方面,IP授权成本持续攀升,2022 - 2024年,名创优品集团(含 TOP TOY)的授权费用从1.78亿元增至4.21亿元,三年间翻了2.3倍。

更关键的是,版权方为实现利益最大化,往往会将同一IP同时授权给多个厂商,导致IP产品同质化严重。在电商平台搜索“三丽鸥手办”,TOP TOY、名创优品、名创优选等品牌的产品外观相似度超过70%,消费者难以形成对TOP TOY的品牌记忆。

与泡泡玛特对比,这种IP短板带来的盈利差距更为刺眼。

2025年上半年,泡泡玛特99.1%的收入来自自主产品,仅THE MONSTERS单个IP收入就达48.14亿元,毛利率更是高达70.3%;而TOP TOY毛利率仅为32%,净利率13%,均不足泡泡玛特的一半。

(图源:TOP TOY招股书)

核心原因在于,自有IP能够通过“内容运营 + 社群建设”形成品牌溢价,例如泡泡玛特通过LABUBU的动画短片、线下主题展,让IP形象从单纯的“玩具”升级为“情感符号”;而授权IP的价值牢牢掌握在版权方手中,被授权方只能赚取微薄的 “加工费”。

TOP TOY并非没有尝试突破IP困局。

早期推出的Twinkle、Tammy等自有IP,因缺乏专业运营团队以失败告终;2025年,它通过收购HiTOY、签约艺术家获得“Nommi糯米儿”IP,并借助明星营销实现五个月销量破亿。但明星热度的时效性、IP内容的持续产出能力,仍是未知数。

此前其自有IP卷卷羊、大力招财累计GMV仅千万级,未能形成稳定的用户群体。这种“急功近利”的IP布局,能否帮助其摆脱“短期爆款依赖症”,尚需时间检验。快消思维与情感价值的博弈

TOP TOY面临的困境,本质上是潮玩行业“快消逻辑”与“情感逻辑”的激烈碰撞。

它沿用名创优品的快消方法论,将潮玩转化为“标准化、高周转”的商品,实现了规模快速增长;但潮玩的核心价值,恰恰在于“非标化、情感化”。

消费者购买的不仅是玩具,更是IP背后的故事、社群的归属感。

泡泡玛特的成功,正是精准抓住了这种“情感逻辑”。它通过签约艺术家、打造IP世界观、建立玩家社群,让Molly、LABUBU成为“有生命力”的形象。

玩家会为IP生日会买单,为限量款彻夜排队,甚至自发创作同人内容。

这种“情感连接”带来的高用户粘性,让泡泡玛特能实现70%以上的复购率,而TOP TOY的复购率不足30%,更多依赖新客增长来维持业绩。

对TOP TOY而言,IPO并非终点,而是“转型的起点”。它需要在“快消优势”与“情感价值”之间找到平衡:

一方面,不能放弃名创优品的渠道与供应链优势,这是它区别于其他潮玩品牌的核心竞争力。

另一方面,必须补齐IP内容运营的短板,不能仅依靠明星营销、收购IP,而要建立“IP孵化 - 内容产出 - 社群运营”的完整体系。

例如为“糯米儿”打造专属动画短片、举办线下主题展,让IP从“网红”转变为“长红”形象。

更关键的是,TOP TOY需要明确自身定位:它未必需要成为“第二个泡泡玛特”,反而可以打造“潮玩行业的优衣库”。

用高性价比、丰富品类吸引大众消费者,同时通过部分自有IP打造“明星产品”,形成“大众 + 小众”的产品矩阵。

但实现这一目标的前提是,它要摆脱对名创优品的渠道依赖,建立独立的品牌认知,让消费者提到TOP TOY时,想到的是“有特色的潮玩品牌”,而非“名创优品的潮玩部门”。牛刀小结

TOP TOY的赴港 IPO,是潮玩行业“规模派”的一次重要尝试。

它证明了依托成熟体系,潮玩品牌能在短时间内实现规模与盈利的双重突破,但也暴露了“重渠道、轻 IP”的致命短板。

潮玩行业从来不是“谁卖得快谁就赢”,而是“谁能被消费者记住谁能长久”。

玲娜贝儿没有复杂的功能,却凭借“可爱人设”成为顶流IP;泡泡玛特的Molly,依靠十几年的内容运营成为“潮玩符号”。

这些案例都足以说明,潮玩的核心是“情感共鸣”,而这种共鸣需要时间沉淀,无法靠渠道红利快速复制。

对TOP TOY而言,IPO募资的3亿美元,不应只用于门店扩张、营销投放,更要重点投入IP孵化与内容运营,建立专业的IP团队,为自有IP打造完整世界观,搭建专属玩家社群,让产品从“货架上的商品”转变为“承载情感的载体”。

只有这样,它才能从“名创优品的潮玩分支”,真正成长为独立的潮玩品牌,在“快与慢”的平衡中,找到长期发展的正确答案。

加载中,请稍侯......

加载中,请稍侯......